Na Slovensku sme zvyknutí, a je to aj v Ústave SR, dostávať vzdelanie zadarmo, no ako rodič dvoch školákov dobre viem, že realita je úplne iná. Mnohé prestížne univerzity v USA či v Európe sú do značnej miery spoplatnené. Aké sú teda možnosti riešenia štipendií a tzv. študentského dlhu v zahraničí?

Požiadavky na zrušenie študentského dlhu boli pred poslednými voľbami v USA veľkou politickou témou prezidentskej kampane, ale aj výzvou pre aktivistov z hnutia Occupy Wall Street, ale tento nápad sa stal momentálne hlavným bodom v Bidenovej administratíve. Dospelo to až do stavu, kedy vláda USA zaviedla darček pre mladých, a to odpustenie dlhov, pretože hrozil kolaps s osobným bankrotom u mnohých mladých absolventov bez práce, ktorí majú na krku veľké exekúcie.

Priemerný dar odpustených dlhov zo študentských pôžičiek činil až 20 000 USD, aby boli mladí Američania s vysokoškolským diplomom bez práce schopní fungovať a nebyť doživotnými delikventmi v úverovom registri pre nesplácanie onej študentskej pôžičky. Odpustenie časti dlhov prišlo po tom, čo ministerstvo školstva v USA v marci súhlasilo s úplným zrušením dlhov od dlžníkov, ktorí úradníkom na finančných úradoch dokázali, že ich školy zavádzali v súvislosti s poskytnutím študentskej pôžičky pri uzatváraní neférových úverových zmlúv a skrytými nákladmi. S tým je spojené zhoršenie kreditov a vyhliadok pri vybavovaní úverov na bývanie, či s kúpou auta alebo vôbec pri hľadaní atraktívneho zamestnania.

Šokujúca výška amerického dlhu študentov v minulom roku 2020 dosiahol až neuveriteľných 1,7 bilióna USD!!! Americkí demokrati, vrátane šéfa Senátu Chucka Schumera, vyzvali nového prezidenta Bidena, aby využil svoju moc na vymazanie študentských dlhov dlžníkom až do výšky 50 000 USD. Tento extrémny návrh by úplne eliminoval dlhy až pre viac ako 34 miliónov mladých Američanov a podľa niektorých odhadov by to malo stáť až 1 bilión USD – to je takmer toľko čo USA vynaložila na pomoc s bývaním za posledné 2 desaťročia.

Ako sa k tomuto kritickému bodu USA dostali?

Podľa verejne dostupných údajov, viac ako 42 miliónov ľudí v USA – t.j. zhruba každý šiesty dospelý Američan – má študentský dlh, ktorý v priemere predstavuje zhruba 30 000 USD za štvorročný vysokoškolský diplom. Spôsobilo to aj zverejnenie štatistík, kde priemerný zamestnanec na plný úväzok za celý rok vo veku nad 25 rokov, spolu s bakalárskym titulom (ale nie vyšším stupňom) zarobí zhruba o 70% viac ako pracovník so stredoškolským vzdelaním. A práve vidina lepších príjmov a celkového blahobytu života zapríčinila obrovský dopyt po vysokoškolskom titule a s ním aj nárast študentských pôžičiek.

Finančný stres z týchto typov pôžičiek, ktoré pre čerstvých absolventov prinášajú priemerné mesačné náklady na splátku úveru vo výške takmer 400 dolárov, bol príčinou vzniku odporu a hnutia, ktoré obvinilo vládu USA z finančného defaultu jednej tzv. „stratenej generácie študentov“.

Takmer pätina týchto mladých dlžníkov je pred osobným bankrotom a ďalšie milióny v omeškaní splátok, ktoré sú splatné krátko po ukončení štúdia bez ohľadu na zamestnanie alebo príjem. Vláda USA, ktorá momentálne vlastní viac ako 90% týchto dlhov odhaduje, že zhruba tretina z nich nebude nikdy splatená!? A to môže byť spúšťačom novej finančnej krízy.

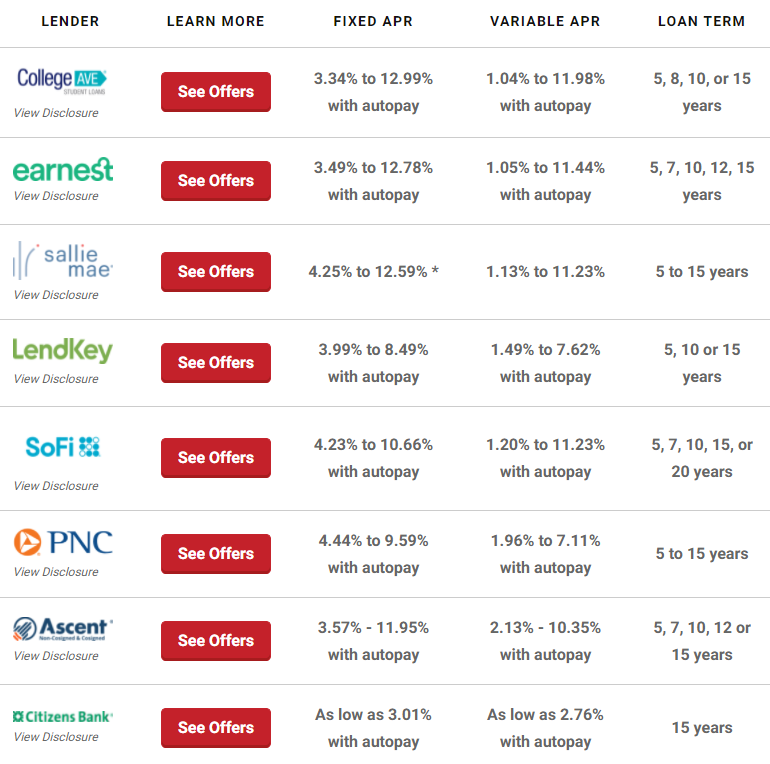

Predchádzajúce snahy Trumpovej administratívy o riešenie tohto problému sa zameriavali iba na dlžníkov, ktorých zavádzali ziskové univerzity ohľadom poplatkov a vyhliadok na lepšie zamestnanie po ukončení štúdia. Nižšie uvádzam pre ilustráciu ponuky poskytovateľov študentských pôžičiek a určite za pozornosť stojí priemerná výška fixnej úrokovej sadzby pri dlhom horizonte a neexistencia stropu max. úveru. Zároveň rýchlosť získania pôžičky za 3 minúty na pár klikov je tak isto lákavá.

Rada ekonomických poradcov (CEA), ktorá minulé volebné obdobie v USA vykonávala ekonomický výskum pre Biely dom, v masívnej 77 stranovej výskumnej správe okrem iného napísala, že vidí hrozby a negatíva v masívnom náraste pôžičiek a rastov defaultov študentských pôžičiek. CEA pohrozila i názorom, že nárast študentského dlhu je rovnaký ako rast hypotekárnych úverov, ktoré nakoniec viedli k finančnej kríze. Základným argumentom podľa CEA je, že miera zadlženia, ktorá pochádza z dlhu u študentov je iná ako u hmotného tovaru, ktorý pochádza z hypotéky. V správe sa ďalej píše: „Na rozdiel od pôžičky, ktorá slúži pre bežné výdavky, dlh na študentské pôžičky je investíciou do ľudského kapitálu, ktorý sa zvyčajne vypláca prostredníctvom vyšších príjmov a zvýšeniu produktivity”. Na konci dňa uvidíme ako to dopadne, ale myslím si, že je tu isté ekonomické dejavu z rokoch 2007/2008.

A ako je to v Európe a v SR?

Na rozdiel od USA o niečo lepšia situácia je vo Veľkej Británii, kde je priemerná dlhová záťaž síce o niečo vyššia, ale vláda zabezpečila programy, ktoré znižujú dlhy mladých Britov po škole na určitých pracovných miestach vo verejnej službe alebo v štátnej správe a spájajú splácanie týchto úverov s príjmami od pracovných miest vo verejnom sektore. Školné v GB, ktorého výška sa pohybuje okolo £9000, je možné financovať nekomerčnou študentskou pôžičkou poskytovanou britskou vládou. Požiadať si o ňu môže ktokoľvek. Nezáleží na príjme rodičov, nevyžaduje sa ani ručenie majetkom alebo ručiteľom. Jedinou podmienkou je občianstvo jednej z členských krajín Európskej únie. Suma, ktorú si študent požičia, je vo väčšine prípadov vyplatená priamo univerzite. Veľkou výhodou britského systému je, že študent začne splácať pôžičku najskôr rok po ukončení štúdia, a to len v prípade, ak bude jeho ročný príjem vyšší ako stanovená hranica. Momentálne je to £21 000 ročne. Z každej mesačnej výplaty si pritom britská vláda strháva 9%. V prípade, že študent nebude schopný do 35 rokov sumu splatiť alebo v prípade jeho smrti, pôžička jednoducho prepadne. Otázne však bude či to zostane zachované po Brexite v plnej miere…

Na rozdiel od USA či Veľkej Británie je síce v SR deklarované bezplatné školstvo, no i u nás máme menší problém so študentským dlhom. Akurát nesvieti na našich súkromných účtoch, ale na tom štátnom, a splácame ho my všetci daňoví poplatníci SR. To sú tí daňoví poplatníci, z ktorých stále väčšina nemá vysokoškolské vzdelanie a skladajú sa na to cez regresívne dane v podobe nepriamych spotrebných daní na financovanie VŠ vzdelania svojim spoluobčanom v lepšom prípade na päť rokov investície do ich kariéry. V horšom prípade na päť rokov predĺženej bezstarostnej mladosti.

Priemerný Slovák si musí na ročné školné odkladať niekoľko rokov. Samozrejme pri rozhodovaní kam na vysokú školu, hrá rolu pre študenta parameter kvalita štúdia a samotná reputácia univerzity a uplatnenie sa jej absolventov na trhu práce. Vtedy ide finančný faktor do úzadia, a cieľom je primárne kvalita vzdelania, do ktorého sa rozhodne oplatí investovať. Je to aj jeden z najčastejších investičných cieľov rodičov, ktorí chcú investovať cez nás do podielových fondov či ETF.

Ambiciózni študenti, ktorí snívajú o živote a štúdiu v zahraničí, majú právo na poberanie štipendia. Možnosti sú dve. Požiadať o štipendium na Slovensku alebo v zahraničnej krajine budúceho štúdia. Na Slovensku existujú a sú pre študentov k dispozícií štipendijné programy od rôznych nadácií alebo od najznámejšej agentúry poskytujúcej štipendiá na Slovensku s názvom SAIA. Štipendiá sú určené primárne pre študentov, ktorí chcú ísť do zahraničia na maximálne ročné stáže či výmenné pobyty, ale je potrebné pozrieť si podmienky pre každé štipendium individuálne v tej danej krajine. Výška podpory štipendia je rôzna. Napriek tomu štipendium nedokáže vždy pokryť všetky výdavky. Okrem školného musíte platiť ubytovanie, stravu, cestovanie či učebnice, ktoré tiež nie sú najlacnejšie. Keďže už vieme, že v niektorých krajinách vyspelého sveta funguje systém, ktorý umožňuje študentom poberať nekomerčné pôžičky od štátu, tak tento trh sa na Slovensku ešte stále len rozvíja.

Uvidíme, kedy v tomto ukazovateli študentských pôžičiek dobehneme vyspelé krajiny typu USA či GB, alebo radšej nie…?

Ing. Ivan Duvač

PXI ACADEMY