V minulých článkoch o zlate sme sa venovali tomuto vzácnemu kovu z pohľadu toho, že zlato môžeme plnohodnotne vnímať ako vhodná poistka voči inflácií a celkovou ochranou hodnoty majetku klientov. Dnes sa pozrieme na zlato z pohľadu korelácie medzi týmto žltým kovom a cyklami resp. ako na vývoj vplýva napr. zvyšovanie úrokovej sadzby centrálnymi bankami, či silný dolár USD. Pozrieme sa prečo cena zlata neprestáva klesať, a aký je výhľad na rok 2023, ktorý sľubuje návratnosť k rastu ceny zlata na trhoch.

Síce na prvý pohľad sa môže zdať, že sa inflácia spomalila a začína ustupovať, ale na druhý pohľad vidíme, že s infláciou zápasí nielen vyspelý svet čiže USA a Eurozóna, ale napríklad aj Čína, či krajiny BRIC. Navyše sa dá predpokladať, že vzhľadom na globálne previazanie ekonomík sa hlavne nemecká inflácia začne prelievať aj k nám, na tuzemský slovenský trh, keďže ide o nášho najväčšieho obchodného partnera. Centrálne banky sa snažia neustále proti inflácii bojovať, najmä zvyšovaním základných úrokových sadzieb. Ak v minulosti veľmi rozvoľnená menová politika centrálnych bánk zasiala vietor, finančné trhy dnes sužuje turbulentná búrka straty hodnoty prakticky všetkých tried aktív. Dôsledkom tejto uvoľnenej politiky centrálnych bánk sa môžeme brániť tradičnou ochranou, a tou je investíciou do vzácnych kovov a hlavne do fyzického zlata. Môže sa zdať, že zlato nerastie tak rýchlo, ako by sme si všetci tí, čo ho už máme nakúpené priali, ale ani majetkovú poistku si nekúpite, keď už váš dom zaplavilo, či nedajbože zhorel.

Medvedí trh v zlate by mal už čoskoro vystriedať populárnejší býčí trh

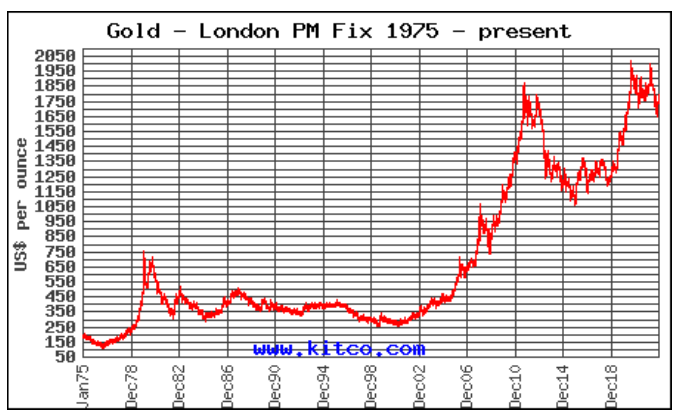

Cena zlata v USD nabrala v posledných týždňoch a mesiacoch tzv. „južný“ kurz t.j. smerom nadol od jarných marcových maximách, kedy zlato atakovalo psychologickú hranicu 2000 USD/uncu a v týchto dňoch skôr osciluje okolo úrovne 1700 USD/uncu(+/- 150). Dôvodov pre pokles kurzu zlata nájdeme vo finančnom svete azda viacero, napr. silnejúci USD, rast úrokových sadzieb, cenová manipulácia, slabší dopyt po zlate, vyberanie likvidity zo strany investorov alebo aj zvýšenie cla na zlato v niektorých krajinách ako napr. v Indii. Hlavnou otázkou mnohých analytikov a prognostikov dnešných dní zostáva, či už aktuálne vyvrcholil tzv. osemročný cenový cyklus, a teda či trh začal zostup na osemročné dno?

Z pohľadu dopadov týchto cyklov nemá komoditný trh so zlatom až takú históriu ako napríklad štandardné akciové indexy MSCI WI, DJI alebo S&P 500. Cykly na trhu so zlatom sa v podstate sledujú od 70. rokov 20. storočia, kedy došlo k tzv. uzavretiu zlatého štandardu zo strany amerického prezidenta Richarda Nixona. V auguste 1971 totiž zlato prestalo byť zviazané s americkým dolárom (respektíve dolár so zlatom) v pevnom kurze 35 USD za trójsku uncu. Od tých čias je na trhu so zlatom viditeľný pomerne presný dlhodobý cyklus, ktorý je v dĺžke cca 7,8 roka alebo 94 mesiacov s presahom +/- 8 mesiacov. Tieto cykly analytici a ekonómovia merajú od jedného cenového dna k ďalšiemu významnému cenovému dnu. V uplynulých 50 rokoch nastali cenové dná tohto osemročného cyklu už 6-krát, a to konkrétne v rokoch 1976, 1985, 1993, 2000 (dvojité cenové dno v rokoch 1999 a 2001), 2008 a 2015. V roku 2022 trh vstúpil do 7. roku aktuálneho osemročného cyklu. Vyvrcholil tento cyklus dvojitým nárazom na cenu 2 075 USD za uncu v auguste 2020, respektíve 2 070 USD za uncu v marci 2022? Ďalšou podstatnou otázkou je, či cenové dno tohto cyklu nastane približne v rovnakom časovom horizonte ako v predošlých prípadoch. Ak áno, ideálnym termínom pre koniec osemročného cyklu je február 2023 až jún 2024. V minulosti však došlo pri tvorbe dlhodobého dna niekoľkokrát aj k deštrukcii dĺžky cyklu (jeho skrátenie či predĺženie). Preto nie je vylúčené, že trh už padá rovno teraz k osemročnému dnu, no to uvidíme až s odstupom času.

Dlhodobí investori do zlata budú zrejme musieť prečkať obdobie dočasne nižších a klesajúcich dolárových cien zlata, či negatívneho vývoja menových párov EUR/USD (v prípade ČR menového vývoja CZK/USD) a vydržať ukončenie nadradenejšieho 24 ročného cyklu. Až potom príde odmena za trpezlivosť a odhodlanie zostať na trhu, ktorý momentálne dočasne nerastie z uvedených dôvodov.

Tieto fakty a mnoho ďalších sa týkajú zlata ako vysoko cenenej suroviny. Phoenix Investor si dal za cieľ oboznamovať svojich klientov s informáciami o výhodách nákupu zlata a ponúka možnosť nákupu fyzického zlata do klientskeho majetkového portfólia cez partnerskú rakúsku spoločnosť All Commodity Intertrading (ACI). Vyvinuli sme pre jedinečný obchodný model i mobilnú aplikáciu PHOENIX Mobile. Významnou prednosťou nákupu fyzického zlata cez spoločnosť ACI je najmä to, že ho možno nakupovať postupne po mesačných intervaloch na splátky cez online e-shop safeandhome alebo priamo cez spomínanú mobilnú aplikáciu PhoenixMobile dostupnú pre našich klientov.

Odporúčanie spoločnosti Phoenix Investor smerom k nákupu a rozšíreniu svojich investičných portfólií o vzácne kovy, potvrdzuje aj posledne zverejnená správa na Bloombergu od Svetovej rady pre zlato, ktorá spomína o masívnej aktivite centrálnych bánk na svete, ktoré nakúpili v 3.kvartály 2022 takmer 400 ton zlata. To je rekordný prílev porovnateľný s tým, čo by si kúpili za celý rok v normálnych časoch. Samozrejme v týchto turbulentných časoch a neprehľadnom svete vládneho obchodovania so zlatom nie je vždy hneď jasné, kto sú najväčší kupci. Majú však jeden spoločný faktor: väčšina z nich pochádza z krajín, ktoré čelia vážnym ekonomickým problémom. Turecká líra v priebehu roka do septembra klesla o 52 percent, krajina nakúpila v rovnakom období ďalších 95,5 tony zlata. Egypt si zaobstaral 44,8 tony, pričom jeho libra klesla o 20 percent. Nákupu Indie v objeme 40,5 tony zodpovedal oslabeniu rupie o 8,7 percenta. Iracký dinár je fixovaný voči doláru, ale swapy úverového zlyhania, ktoré chránia pred nesplatením jeho dlhov, v septembri vzrástli na takmer deväť percent, a to aj po tom, čo nakúpili 33,9 tony vzácneho kovu.

Bez ohľadu na vývoj globálnej ekonomiky vždy bude platiť, že zlato je odolné voči pôsobeniu všetkých externých prírodných vplyvov. Ako surovina je globálne považované za bezpečnú investíciu a je vyhľadávané predovšetkým v časoch blížiacej sa alebo prebiehajúcej krízy. Vyznačuje sa aj vysoko vnímanou reálnou hodnotou a jedinečnosťou, čo z tohto drahého kovu robí zaujímavú a spoľahlivú alternatívu k iným investičným nástrojom bežne dostupným na finančnom trhu. Práve vďaka tomu, že zlato je overeným platidlom už tisíce rokov, tak ako investičný produkt nepodlieha trendom, a preto pre rozumných klientov predstavuje určitú formu istoty a stability v inak turbulentnom trhovom prostredí dnešnej doby.

Záverom jednoznačne platí stará pravda, že kto má rozum taktiež kupuje zlato do svojho investičného portfólia! Pri súčasných negatívnych očakávaniach vývoja svetovej ekonomiky, by sme mohli čoskoro v r.2023 vidieť otočenie trendu pre ceny zlata. Inflácia naprieč globálnou ekonomikou totiž neustále rastie a investori neustále pozerajú, kde rozumne a bezpečne uchovať hodnotu svojich investícií počas tohto turbulentného obdobia neistoty.

Ing. Ivan Duvač

PXI ACADEMY