Určite ste väčšina z vás, našich čitateľov, zaznamenali v posledných rokoch rastúci trend ponuky a investovania do podnikových/korporátnych dlhopisov. Jedným z hlavných dôvodov je zvýšený dopyt po sľubovaných vyšších výnosoch daných emitentov v pretrvávajúcom prostredí nízkych úrokových sadzieb u klasických investičných nástrojov a bežných bankových produktov. V súčasnej dobe prežívame „boom“ na trhu, kedy táto forma investovania prenikla priamo ku klientovi bez odbornej podpory kvalifikovaného správcu alebo sprostredkovateľa, ktorý vie čítať malé písmenká v prospekte emitenta a nájde dôvody, prečo garancia nie je 100% garanciou a prečo sa ponúka neprimerane vysoké zhodnotenie.

Z marketingového hľadiska je to lákavá príležitosť, ako si bezpečne zhodnotiť peniaze. Dlhopisy v nás vyvolávajú pocit bezpečnej investície s nízkou volatilitou, vysoký výnos – oveľa zaujímavejší ako napríklad štátny dlhopis, konzervatívne fondy alebo investičné produkty bánk, avšak pozor korporátne dlhopisy majú jedno veľké ALE – riziko emitenta, konkrétne jeho schopnosť plniť svoje záväzky počas, a najmä na konci splatnosti emisie dlhopisov!

V Slovenskej a Českej republike sa korporátne dlhopisy riešia v súčasnej hektickej dobe – spôsobenej pandémiou COVID-19, mnohými ohlásenými bankrotmi či insolvenciou emitentov – ako vážny problém vo finančnom sektore a rozhodne ide o časovanú bombu. Diskusiu vygradovala posledná avizovaná kauza o problémoch finančnej skupiny ARCA a jej holdingu.

Náš regulátor NBS ako strážca diania na finančných trhoch v SR považuje korporátne dlhopisy za legitímny nástroj financovania obchodných spoločností prostredníctvom nástrojov kapitálového trhu, avšak nabáda k obozretnosti investorov, aby pri posudzovaní jednotlivých dostupných podnikových dlhopisov, brali v úvahu rôznu kvalitu a rating jednotlivých dlhopisov a ich emitentov. NBS považuje vo všeobecnosti väčšinu investícií do súčasných podnikových dlhopisov za pomerne rizikovú investíciu. Mnohé podnikové dlhopisy a ich emitenti zväčša nemajú rating a až na niekoľko výnimiek nie sú obchodované na regulovaných trhoch, čo má za následok neexistenciu likvidného sekundárneho trhu pre tieto cenné papiere. Pri týchto emisiách bez povinnosti vypracovať prospekt emitenta a tzv. „factsheet“ emitovaného cenného papiera, často nie sú pre investorov vôbec dostupné relevantné informácie nevyhnutné pre racionálne rozhodnutie investora, napr. chýbajú niektoré dôležité a dôveryhodné informácie o hospodárení emitenta a súvisiacom podnikateľskom zámere, ktorý je predmetom financovania.

S investíciami do korporátnych/podnikových dlhopisov je potrebné si uvedomiť kreditné riziko emitenta, pri materializácii ktorého môže nastať situácia, že emitent nie je schopný plniť svoje vopred určené záväzky voči investorom. Ručenie, ktorého podstatou je zabezpečiť splatenie dlhopisu inou osobou, ako je emitent, teda ručiteľom, nemusí byť postačujúce na plnenie záväzkov spojených s daným dlhopisom, keďže ručitelia sú v mnohých prípadoch spoločnosťami patriacimi do rovnakej holdingovej štruktúry.

Dôsledkom takto nastaveného rizikového obchodného modelu je skutočnosť, že ak nastanú komplikácie na strane emitenta, ktoré súvisia s jeho (ne)schopnosťou plniť si záväzky, tak vtedy negatívny dopad je spravidla prítomný aj na strane ručiteľa, čo v danom prípade nepriaznivo ovplyvňuje samotný princíp ručenia. NBS zastáva logický názor, že práve podnikové dlhopisy sú spravidla považované za komplexné finančné nástroje. Niektoré vlastnosti daných podnikových dlhopisov môžu spôsobovať, že tieto nástroje sú pre bežných tzv. „retailových klientov“ nezrozumiteľné. Ak sú tieto spomínané podnikové dlhopisy emitované účelovo založenými spoločnosťami, ktoré sú z pohľadu retailového klienta zaradené v rámci koncernu v dosť neprehľadnej holdingovej štruktúre firiem, je pre takého bežného klienta veľmi ťažké odhadnúť skutočnú hodnotu emitenta a ním vydávaných korporátnych dlhopisov, ako aj prípadné budúce záväzky emitenta dlhopisu voči ostatným spoločnostiam v holdingovej štruktúre.

Ak konkrétny emitent podnikového dlhopisu nemá vopred schválený prospekt cenného papiera, pre retailového klienta sú finančné údaje o emitentovi, vrátane jeho majetkovej štruktúry a ziskovosti, spravidla ťažko vyhľadateľné a pochopiteľné, čo klientom neumožňuje prijať správne racionálne a informované investičné rozhodnutie. Za účelom kritického posúdenia komplexných nástrojov, vrátane ich investičných rizík, nákladov a očakávaných výnosov, je potrebná vysoká úroveň finančnej gramotnosti a odborného porozumenia charakteristikám týchto finančných nástrojov, s čím častokrát súvisí absolvovanie špecifického vzdelania alebo nadobudnutia osobitných skúseností z investičnej praxe. A práve preto sa vo všeobecnosti zhodujeme s názorom regulátorom trhu, že tieto predpoklady sú u väčšiny slovenských, ale i českých retailových klientov absentujúce, a tak títo klienti principiálne nerozumejú danej problematike korporátnych dlhopisov a sú potom jednoznačne vystavení nebezpečným situáciám spôsobených prípadnou insolventnosťou alebo, nedajbože, bankrotom emitenta.

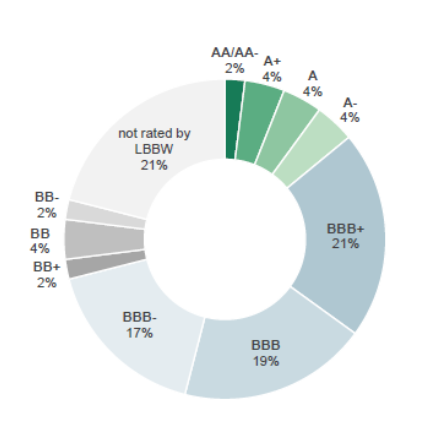

Tento typ investície do korporátnych dlhopisov je medzi obyvateľmi Slovenska i Česka stále čoraz viac obľúbenejší, o čom svedčí aj suma približne 3 miliardy EUR, ktorú malí retailoví investori takto investovali. Avšak tento typ investičného rozhodnutia si vyžaduje vyššiu mieru finančnej gramotnosti a potrebu rozumieť rizikám, ktoré sú spojené s výhodami lepšieho zhodnotenia. V porovnaním s celkovým európskym trhom korporátnych dlhopisov je aj tak táto suma pár miliárd zanedbateľná, keďže v priestore EÚ je celkovo vydaných korporátnych dlhopisov až v objeme cca 500 biliónov EUR a s rôznou skladbou ratingu, kde za zmienku stojí fakt, že takmer 1/5, t.j. 20% z nich, sú práve dlhopisy bez ratingu, ktoré sú v súčasnosti najviac ohrozené aj vplyvom „KORONA krízy COVID-19“ a zhoršením ekonomickej situácie na strane firiem a dostupnosti likvidity.

zdroj: EU statistics

Dlhodobý cieľ i našej spoločnosti PHOENIX INVESTOR je aj neustále zvyšovanie finančnej gramotnosti obyvateľov, ktorá im zabezpečí väčší blahobyt a zároveň stabilitu finančného trhu, a práve preto si myslíme, že aj daná vytvorená pomôcka regulátora NBS INFORMAČNÁ KARTA KD jednoduchým spôsobom pomôže záujemcovi(investorovi) o kúpu podnikového dlhopisu rozhodnúť sa, či si ho kúpiť, alebo radšej nie.

Ak investor uvažuje o kúpe podnikového dlhopisu, mal by minimálne vedieť:

1) Čo je to podnikový dlhopis, ako sa líši napríklad od termínovaného vkladu

2) Vyšší výnos podnikového dlhopisu evokuje a nesie v sebe spravidla aj vyššie kreditné riziko emitenta a že môžem o časť alebo o celú investíciu prísť

3) Na investície do podnikových dlhopisov sa nevzťahuje Fond ochrany vkladov ani Garančný fond investícií

4) Národná banka Slovenska neposudzuje bonitu emitenta ani nedohliada na splatenie záväzkov vyplývajúcich z podnikových dlhopisov

5) Podnikový dlhopis sa mi nemusí podariť rýchlo predať, keď budem potrebovať hotovosť

Finančná skupina PHOENIX INVESTOR GROUP vníma túto aktuálnu tému podnikových dlhopisov ako komplexnú problematiku taktiež i z pohľadu ich likvidity, keďže pre väčšinu týchto neratingových korporátnych dlhopisov, o ktorých sa zmieňujeme v tomto článku, neexistuje likvidný sekundárny trh. A práve preto považujeme túto skutočnosť neexistencie sekundárneho trhu ako esenciálnu, ktorá môže zásadným spôsobom negatívne ovplyvniť schopnosť retailových klientov odpredať daný podnikový dlhopis v čase pred termínom jeho splatnosti. V dôsledku toho hrozí zvýšené riziko, že retailoví klienti sa ocitnú v situácii, keď budú nútene čeliť možnosti odpredať daný dlhopis iba za zlomok ceny jeho obstarania, alebo ho nebudú schopní predať vôbec. S komplexnosťou korporátnych dlhopisov súvisí aj problematika transparentnosti oceňovania daného finančného nástroja, ktorej posúdenie spravidla nie je v možnostiach a schopnostiach bežného retailového klienta, a kde práve apelujem na zvýšenú ochranu finančného spotrebiteľa pred touto formou investovania.

Je naša doménou a poslaním chrániť investorov a poukazovať na všetky dostupné riziká spojené s touto formou investície do korporátnych dlhopisov. Takisto chceme poukázať na neexistenciu prísnejšej regulácie distribúcie týchto typov podnikových dlhopisov, a to najmä dlhopisov s vysokým rizikovým profilom, kde by sa mal klásť dôraz na to, aby takéto finančné nástroje s vysokým rizikovým profilom ponúkali, alebo odporúčali len takí finanční predajcovia a distribútori, ktorí dôkladne rozumejú povahe a rizikám konkrétneho cenného papiera, majú odbornú prax a licenčné skúšky NBS vyššieho stupňa. Určenie správneho cieľového trhu by malo jednou z kľúčových povinností distribútora vo vzťahu k plneniu požiadaviek na riadenie týchto rizikových finančných produktov – korporátnych dlhopisov.

Ing. Ivan Duvač

PXI ACADEMY