Rating = rozdelenie podľa dôveryhodnosti v tvrdých (hard facts) a mäkkých faktoch (soft facts) a ich účinky.

Pojem rating znamená hodnotenie.

Rating štandardne hodnotí ekonomickú situáciu (bonitu) subjektu alebo fyzickej osoby.

Bonita podniku, štátu a fyzických osôb je stanovená na základe ratingu.

Parametre pre vyhotovenie ratingu vychádzajú z vyhodnotenia aktuálnych účtovných súvah – tzv. tvrdých faktov. Sú to napr. kvóta vlastného kapitálu, cashflow, likvidita, rast atď. Obzvlášť dôležité pri vyhotovení ratingu sú tzv. mäkké fakty, ktoré musia byť taktiež brána na zreteľ. Radí sa k nim kvalita managementu, stratégie a kvalita vedenia atď.

Ratingové agentúry ako Moody´s, S&P alebo Fitch poskytujú ratingy popisujúce úverové riziko štátov alebo podnikov. Napríklad v systéme ratingových agentúr figuruje stupnica AAA, ktorá je udeľovaná len subjektom s prvotriednou bonitou. To znamená, že pravdepodobnosť zlyhania štátov alebo podnikov v tejto kategórii je takmer nulová. Čím je horšia bonita, tým vyššie je riziko zlyhania.

Ratingové agentúry preto klasifikujú, za aké úrokové sadzby si môže štát požičať peniaze.

„Čím je lepší rating, tým je lepšia finančná stabilita.“

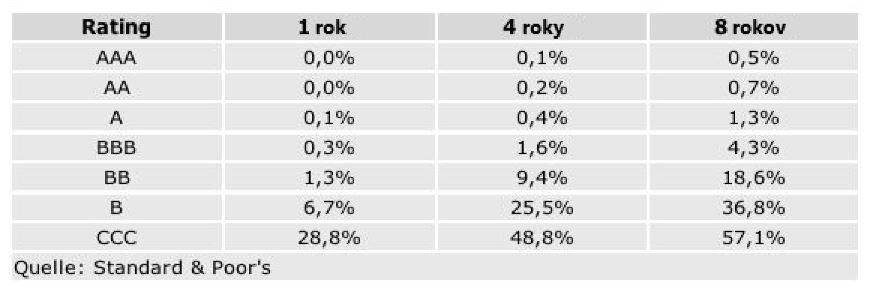

Priložená stupnica od Standard & Poor´s jasne ukazuje, ako rating pôsobí na pravdepodobnosť zlyhania.

Pri ratingu kategórie AAA (nepatrné riziko je od AAA až po BBB) je pravdepodobnosť zlyhania po ôsmych rokoch 0,5% – na rozdiel pri ratingu CCC je to 57,1%.

Až do kategórie BBB sa jedná o „dobrých dlžníkov“, od kategórie BB o „zlých dlžníkov“.

Napríklad Rakúsko ma podľa ratingovej agentúry Moody´s prvotriedny rating AA1, Česká republika sa radí do kategórie A1, Slovensko A2.

Nižšie sa nachádza tabuľka s európskymi štátmi, ktoré spadajú do kategórie AAA.

Zjednodušene povedané, rating je ukazovateľ, ktorý poskytuje informácie o tom, aká vysoká je pravdepodobnosť, že hodnotený podnik či štát plní svoje platobné záväzky.

Okrem externých ratingov vypracovávajú ratingové agentúry zároveň interné ratingy, ktoré vytvárajú najmä banky, aby bolo možné ukázať možnú pravdepodobnosť zlyhania financovania fyzickým osobám alebo podnikom. Banky v tejto súvislosti takto hovoria o kontrole bonity.

Pri poskytnutí úveru alebo vydania dlhopisov má vždy veriteľ právo získať späť zapožičaný kapitál v určitej lehote – pokiaľ možno aj s úrokmi.

Taktiež v tomto prípade platí: čím je lepšia bonita, tým sú nižšie úroky – čím je horšia bonita, tým sú účtované vyššie úroky (rizikový kapitál). Návratnosť a riziko sú preto neoddeliteľne späté. Pravdepodobnosť zlyhania financovania je možné kvôli horšej bonite. Toto vyššie riziko automaticky vedie k vyššej úrokovej sadzbe – ako pri úvere, tak pri dlhopisoch.

„Žiadny úver bez ratingu – a žiadny ekonomický rast bez pôžičky“

Podľa druhej a tretej z Basilejských dohôd (Basel II a Basel III) sú banky povinné pred poskytnutím úveru vytvoriť rating zákazníka. Na základe tejto štandardizovanej metódy k rozdeleniu bonity vyplýva pre banky povinnosť zaistiť úverom do určitej výšky vlastným kapitálom.

Pokiaľ je rating CCC alebo ešte horší, takmer neexistuje veriteľ, ktorý by bol ochotný požičať ekonomickému subjektu peniaze.

Rating predstavuje taktiež možnosť hodnotenia rizika pred poskytnutím úveru a posudzuje bonitu dlžníka. Výsledok tohto hodnotenia ukazuje, či je spoločnosť ekonomicky schopná v budúcnosti plne plniť svoje platobné záväzky.

Phoenix Investor Group úzko spolupracuje so spoločnosťami Franklin Templeton a Moventum, jednou z predných investičných platforiem v Európe sídliacu v Luxembursku. Jedná sa o spoločnosti, ktoré vykazujú najlepšie ratingy. Vďaka týmto silným partnerom, ako aj školeným obchodným partnerom sú naši klienti v tých najlepších rukách. Môžeme preto zaistiť mimoriadne dobrý výkon investičných portfólií a najlepší zákaznícky servis.

V ďalšom článku nadviažeme na rating pútavou témou podielových fondov, ktoré bude pojednávať o investovaní Vašich finančných prostriedkov a prostriedkov našich zákazníkov.

Zodpovieme otázku: čo sa stane s peniazmi zákazníkov v prípade, že sa banka dostane do konkurzu.

Wolfgang Köck, MBA

Education Manager - Phoenix Investor AT